[박철성의 주간증시] 이번 주 을지훈련·잭슨홀 미팅 등 외국인 투자에 부정요인

안개 정국의 국내증시는 외국인들이 돌아오기만을 학수고대하고 있다.

희망대로 외국인이 돌아올 수 있을까. 결론부터 얘기한다면 반드시 돌아온다.

최근 외국인 투자자들의 강한 순매도세가 이어졌다. 본격적인 ‘셀 코리아’ 국면이 아니냐는 우려가 제기된 배경이다.

21일 한국거래소에 따르면 외국인 투자자들은 본격적으로 매도 물량을 쏟아냈던 지난달 24일부터 지난 18일까지 총 3조4084억원을 순매도했다. 이 기간 코스피 지수는 93.16포인트(3.80%) 하락한 2358.37포인트까지 밀려났다.

하지만 여기저기서 겁 준다고 너무 걱정할 필요는 없다. 글로벌 경기 회복과 함께 달러 약세가 지속하면서 외국인 매도세도 점차 완화할 것이라는 분석이다.

글로벌 구매관리자지수(PMI)가 2개월째 하락했지만 그 폭이 크지 않다는 점. 그리고 여전히 비교적 높은 수준을 유지하고 있으며 글로벌 증시의 상승 추세도 지속하고 있기 때문이다.

또 글로벌 경기와 국내 경기 펀더멘탈의 훼손 징후가 약하기 때문이다.

올해 유로존과 미국의 경제성장률도 2%로 수렴하고 있다. 이렇게 되면 작년과 올해 2년째 유로존 성장률이 미국 성장률에 뒤지지 않는 모습이 재현된다.

그동안 유럽 경기 부진으로 상대적으로 달러 강세가 진행됐다. 하지만 유럽 경기가 미국과 나란히 할 만큼 회복되었다. 이로 인해 유로화 강세가 나타날 확률이 높아졌다. 달러 강세가 재현될 가능성이 희박해진 것이다.

따라서 최근 국내 증시 조정 기간은 절호의 매수기회라는 것이다. 물론 이는 큰 변화가 없다는 것이 전제된다.

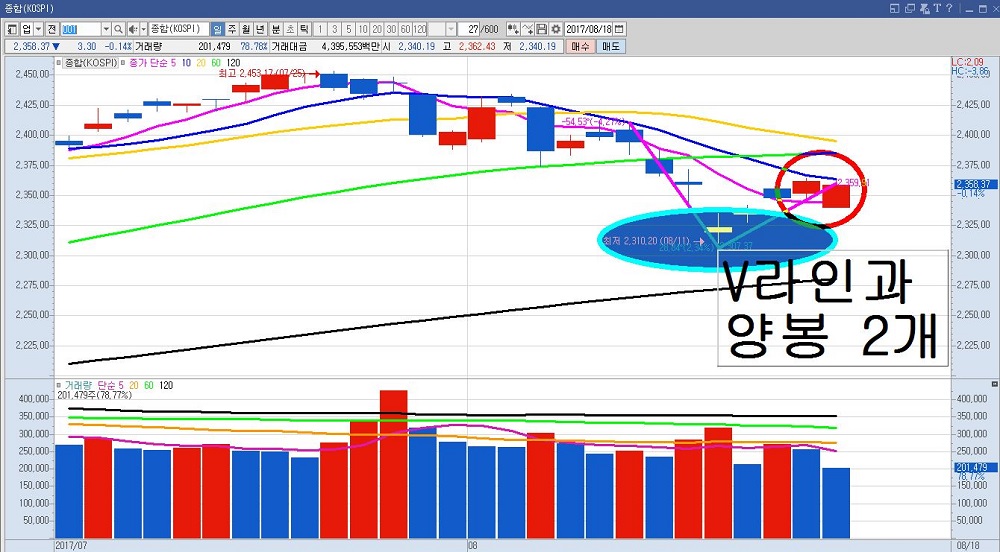

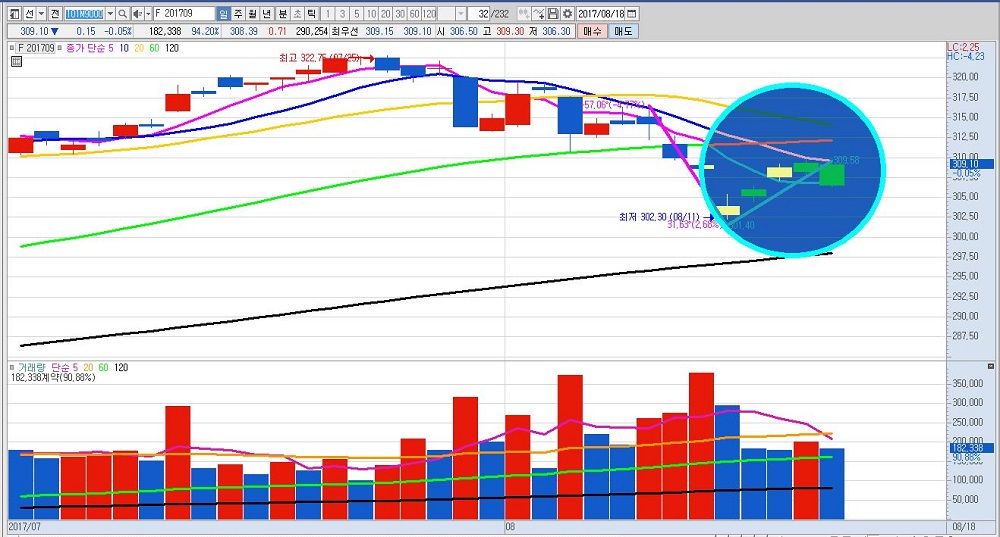

눈길을 끄는 것은 지난주 코스피 지수 일봉 그래프. ‘V라인’이 형성됐다.

파란색 음봉으로 시작된 ‘V라인’이었다. 그런데 ‘V라인’의 마무리는 빨간색의 양봉 2개가 그 역할을 해냈다. 상징성이 있는 양봉이라는 분석이다.

양봉이란 시가보다 주가가 상승해 종가가 더 높게 마감했을 때 양봉이라 하고 붉은색 캔들이 마크된다.

반대로 음봉은 시가보다 주가가 하락해 종가가 더 낮게 끝나는 경우를 말한다. 그래프에는 파란색(또는 검은색)으로 표시된다.

이처럼 봉 차트의 양봉과 음봉은 시가 대비 종가가 올랐느냐 떨어졌느냐에 따라 구분된다. 양봉이 새겨졌다는 것은 종가에 매수세가 우위를 점했다는 얘기다. 좋은 징후의 예신으로 해석할 만하다.

이번 주(21~25일) 국내 증시를 정리해보자. 코스피 지수는 2350선 안착을 시험하는 중립수준의 주가 흐름 전개가 예상된다. 가격과 밸류 메리트가 한껏 두드러질 수 있는 중장기 저가매수의 호기일 수 있겠다.

그러나 오는 21~24일의 을지훈련과 24~26일 잭슨홀 미팅 등의 리스크가 눈길을 끈다. 이는 그 성격상 시장 투자에 대해 안개로 작용할 전망이다. 부정요인으로 기능할 소지가 다분하다는 얘기다.

이번 주 변수는 24~26일 예정된 잭슨홀 미팅이 첫손에 꼽힌다. 잭슨홀 미팅은 오는 9월 예정된 연방준비제도(Fed) 대차대조표 축소와 유럽중앙은행(ECB) 테이퍼링(양적완화 축소) 실시에 대한 사전정지 작업이 구체화하는 회의라는 점에서 중요하다.

실제 이번 미팅에서 드라기 총재가 시장 기대치를 넘어서는 매파적 로드맵을 제시할 가능성은 극히 제한적인 것으로 예측된다. 유로존의 더딘 물가 회복세와 유로화 강세에 기인한 실물경기 측면의 잠재적 부담 등이 있기 때문이다.

만일 이번 회의에서 원론 수준의 힌트성 발언이 전부라면 그간 테이퍼링 리스크를 선반영했던 유로화의 약세 반전이 가능해진다. 아울러 최근 2년 저점 수준까지 하락한 달러화(DXY) 강세전환의 분수령이 될 것으로 보인다. 그럴 소지가 다분하다.

투자에 있어 선택과 집중이 그 어느 때보다 절실한 시점이다. 그래야 외국인이 돌아왔을 때 웃을 수 있다.